В ходе предыдущих буллранов на рынке криптовалют случались так называемые сезоны альткоинов. Это периоды масштабного роста цифровых активов за короткий промежуток времени, которые порой приносили десятки иксов в течение нескольких месяцев. Обычно подобное происходило после достижения Биткоином своего ценового пика, поскольку внимание инвесторов переключалось на другие монеты. Однако в 2025 году держатели альтов не дождались активного роста — и вот почему.

Сегодня криптовалюта Monero, ориентированная на приватность транзакций, обновила исторический максимум курса на фоне ужесточения регулирования цифровых активов. Подобная политика правительств усиливает спрос инвесторов на приватные монеты. Monero выросла до нового рекордного уровня в 716 долларов, прибавив около 9 процентов за сутки.

Эфириуму необходимо прийти к состоянию, при котором его ценность сохраняется даже в том случае, если разработчики прекратят активную работу над протоколом. Об этом заявил создатель сети альткоина Виталик Бутерин. По его словам, Eth нужно стать независимым в плане активности отдельных людей, полагаясь исключительно на инвесторов и сообщество.

Начало 2026 года уже оказалось крайне насыщенным. Прежде всего, спецназ США задержал президента Венесуэлы Николаса Мадуро, после чего президент Трамп допустил нанесение ударов по Ирану и Кубе, а также заговорил об аннексии Гренландии. Вдобавок к этому председатель ФРС США Джером Пауэлл столкнулся с давлением из-за нежелания снижать ключевую процентную ставку. Несмотря на перечисленное, представители VanEck ждут развития рынков в ближайшие недели.

Standard Chartered предварительно планирует разработать брокерскую платформу для крипты, что станет потенциальным расширением амбиций компании внутри индустрии. Британский международный банк находится на ранней стадии обсуждений запуска платформы для торговли криптовалютами и прайм-брокериджа в рамках венчурного подразделения SC Ventures. Сроки возможного запуска пока не определены, однако интерес Standard Chartered к крипте подкреплён свежим отчётом аналитиков банка, в котором они рассчитывают на рост экосистемы Эфириума.

Взлёты и падения крипторынка в 2025 году, которые привели к значительной турбулентности во всех сферах индустрии, особенно сильно ударили по мемкоинам. Это привело к более чем 11.6 миллиона закрывшихся криптопроектов в 2025 году. Как отмечают аналитики, речь идёт о самом высоком показателе, зафиксированном за один год.

В последние месяцы президент США Дональд Трамп активно критиковал председателя ФРС Джерома Пауэлла. Главная причина этого — нежелание ФРС быстро снижать ключевую процентную ставку, что ослабило бы давление на экономику. Впрочем, банкиры в своих решениях ориентируются на экономические данные, поскольку их задача — балансировать между максимальной занятостью и удержанием инфляции под контролем. Похоже, Трампа это не устраивает.

Уровень 65 тысяч долларов может стать следующей ключевой зоной борьбы за цену Биткоина. На это указывает новый анализ рынка от Юрриена Тиммера, директора отдела глобальной макроэкономики Fidelity Investments. По его словам, вышеупомянутая цифра должна стать ориентиром для трейдеров при падении стоимости BTC во время продолжительной «криптозимы». Предполагается, что медвежий тренд наступил после крупнейшей ликвидации трейдеров в ночь на 11 октября.

Подводим итоги недели в первом Криптожмыхе за 2026 год. В целом, ситуация на рынке неоднозначная. Инвесторы продолжают реагировать на громкие геополитические потрясения, одновременно рассчитывая на рекорд Биткоина в ближайшие месяцы.

Платёжные карты на базе стейблкоинов становятся одной из важнейших тенденций 2026 года. Такие инструменты могут предоставить преимущества блокчейна, сохраняя при этом привычный для потребителей платёжный опыт. Об этом заявил Хасиб Куреши, управляющий партнёр венчурного криптофонда Dragonfly.

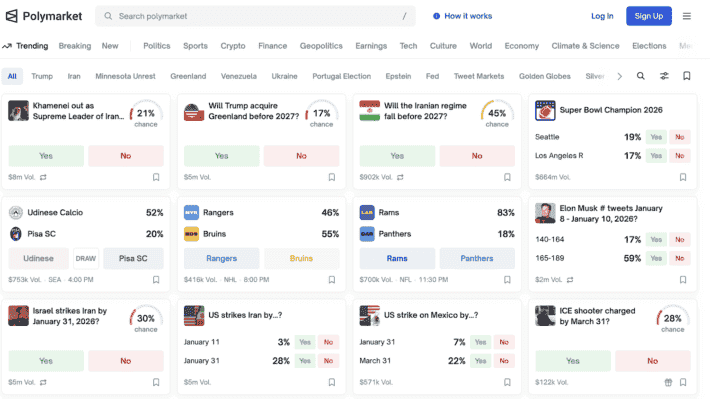

Платформы для ставок, такие как Polymarket, стали главным хитом 2024 года. Успех был связан с выборами президента США, исход которых пользователи указанной площадки угадали задолго до их проведения. Причём это произошло, пока обычные опросы прогнозировали уверенную победу Камалы Харрис от демократов. Теперь стало очевидно, что некоторые инсайдеры используют такие площадки лишь для собственного обогащения. На это обратили внимание политики.

Платёжные потоки в стейблкоинах могут достичь 56.6 триллиона долларов к 2030 году, следует из прогноза Bloomberg Intelligence. Такой рост способен сделать стейблкоины одним из ключевых платёжных инструментов в мировой финансовой системе. По данным Bloomberg, в 2025 году объём соответствующих потоков составил 2.9 триллиона долларов. Это подразумевает среднегодовой рост примерно на 80 процентов в течение пяти лет до 2030 года в случае реализации прогноза.

Биткоин может оцениваться в 2.9 миллиона долларов за монету к 2050 году. Это произойдёт, когда он станет расчётной валютой для международной и внутренней торговли. Как считают аналитики инвестиционного фонда VanEck, на фоне роста популярности криптовалюта также будет входить в резервы центральных банков.

Zcash — популярная анонимная криптовалюта, которая вновь привлекла внимание сообщества осенью 2025 года. Всё дело в резком росте курса ZEC. Если 1 сентября за монету давали 40 долларов, то уже 15 ноября курс достиг локального максимума в 743 доллара. Прыжок Zcash пошёл на пользу как холдерам актива, так и майнерам. Однако теперь ситуация изменилась: проект покинули его разработчики, что заставляет задуматься о будущем ZEC.

Сеть Ethereum в определённом роде является операционной системой Linux с открытым исходным кодом внутри криптоиндустрии – так считает создатель проекта Виталик Бутерин. По словам разработчика, Linux и Эфириум остаются open source-платформами и допускают создание кастомизированных реализаций. В случае Linux это достигается за счёт разработки модифицированных версий программного обеспечения, тогда как в экосистеме Eth такую роль выполняют сети масштабирования второго уровня (L2).

Ажиотаж в социальных сетях вокруг мемкоинов увеличился с начала 2026 года, совпав с ростом их рыночной капитализации. По словам аналитиков, это может указывать на возобновление склонности инвесторов к риску. Всё же ряд мемкоинов в последнее время показал уверенный рост, а спекулятивное ралли подтолкнуло их совокупную рыночную капитализацию вверх, что привлекло внимание трейдеров.

На этой неделе инвестиционный банк Morgan Stanley анонсировал запуск криптовалютных ETF на Биткоин, ETH и SOL. Причём финансовый гигант уже выстраивает стратегию таким образом, что даже в случае слабых результатов инструментов они всё равно принесут стратегические выгоды. Такую точку зрения озвучил главный инвестиционный директор ProCap Джефф Парк.

Представители инвестиционного фонда Bitwise регулярно делятся анализом ситуации на рынке криптовалют. Например, в середине декабря эксперты опубликовали три ключевых прогноза по цифровым активам на 2026 год. Они заключались в окончании четырёхлетних циклов в индустрии, а также снижении волатильности Биткоина вместе с зависимостью его курса от акций. Теперь эксперты поделились тремя условиями, которые позволят BTC установить очередной ценовой максимум в новом году.

В середине июля 2025 года президент США Дональд Трамп подписал закон GENIUS. Документ создал нормативную базу для стейблкоинов, взаимодействие с которыми при соблюдении определённых правил теперь признавалось на уровне государства. И хотя представители власти подавали событие как огромный прорыв в регулировании цифровых активов в Америке, местные банки остались недовольны происходящим. Теперь они жалуются на закон, утверждая о крупных рисках для системы кредитования.